DeFi下半場在哪裡 – 小眾但專業的去中心化金融衍生品

https://mp.weixin.qq.com/s/d7_NOZALzccu9RM8NDnEZw

過去半年,DeFi(Decentralized Finance,去中心化金融)無疑是幣圈的焦點,去中心化金融這一概念逐漸被實現、被接受再到被追捧。但最近市場價格波動較大,不少先前火熱的DeFi也出現大幅回撥,韭菜們直呼DeFi熱已經結束。其實無論行情漲跌,想要能在長期有所收穫,就需要冷靜覆盤一下這次DeFi熱從何出,以及思考DeFi還能在哪些方面給市場帶來驚喜。

過火的去中心化交易所

前不久的DeFi熱是以Uniswap、Sushiswap等一些列具有自動化做市商功能(Automated Market Maker,簡稱AMM)的去中心化交易所(Decentralized Exchange,簡稱DEX)為主。它們模擬做市商交易方式,通過鏈上資金池為保證,實現去中心化的代幣交易。這波火熱程度讓市場直呼看到了去中心化交易所挑戰傳統中心化交易所的可能。

但客觀來講,DEX的火爆並非完全是由其去中心化金融的屬性所帶來的,要知道AMM模式在幾年前就已經出現了,此次熱度更多是由流動性挖礦的投機效應所帶來的。隨著投機收益快速下降,熱度也隨之下降。這從不斷上升的流動性,和不斷下降的交易量可見一斑。

來源:https://info.uniswap.org/

左邊是持續上升的流動性,右邊是快速下滑的交易量

流動性挖礦的出現很大程度解決了早先DEX所最為頭痛的流動性問題,因此認為流動性挖礦推動了這波DEX的發展毫不為過。但投機性過剩的幣價使得熱度趨於非理性了。關於流動性挖礦的探討見《流動性挖礦,挖的是寶還是坑?》

未來影響DEX熱度的因素很可能會轉向另一個重點——使用者體驗。目前流動性挖礦只是保證了DEX的基本運作,僅僅使DEX達到使用者可以使用的程度而已,但對使用者體驗沒有太大改進。DEX也花費很大心思在無常損失的控制上,但無常損失本就是自動化做市商應當承擔的風險,想盡辦法減少無常損失,只能算是在改進DEX的運營方式。而在自動化做市商下的DEX其囊括的交易品種往往僅支援相同格式代幣間的兌換(例如ERC20代幣之間),即不具備跨鏈功能,難以滿足最近本例如BTC/ETH的交易需求。而以太坊上居高不下的轉賬費用又進一步提高了使用者的交易成本和交易時間。此外沒有訂單簿形式的報價讓使用者的交易策略也受限制。可以說大部分使用者只有不在萬不得已情況下(例如由流動性挖礦帶來的炒幣行為)不會使用DEX進行交易。

忽略了使用者體驗,這使得DEX還是難以挑戰中心化交易所。因此DEX想要更持久的熱度,改進使用者體驗方面還得多下功夫。

PS:寫此文的時候正值Okex的提幣風波,相信這會再次喚起市場對DEX的關注,DEX遲早會成為是一部分人的剛需。

DeFi的發展遵循從簡單到複雜

這波DeFi熱隨著流動性挖「坑」而有所下降,除了DEX,未來DeFi還能有什麼值得期待的發展呢?或許可以從金融的發展過程來觀察。

在這波DEX熱前不久,DeFi已有過另一波火熱。那是以穩定幣為主的DeFi專案,例如Dai、AMPL等(關於AMPL演演算法穩定幣可以參考《不穩定的演演算法「穩定幣」》)。甚至幾年前,在DeFi概念尚完全未成型時,穩定幣已經獲得過市場追捧。穩定幣熱後是DEX熱,這其實是環環相扣的。

在我4月份討論DeFi時也聊到過,金融的發展是一個從簡單到複雜的過程。最基本的功能就是促成交換,這時一般等價物出現,也就是穩定幣。而隨著交換需求的上升,固定的交易場所出現,即交易所。再往後,對交易的特定要求越來越多,於是期貨、期權的等金融衍生品出現了。現實世界金融的發展正是如此,DeFi的發展也正循序漸進。

目前穩定幣的發展已經基本成型,DEX也在如火如荼展開,那麼作為成熟金融體系的初步架構已經具備。再接下來,就應該出現去中心化的金融衍生品的快速發展了。

小眾但專業的賽道

金融衍生品最常見的品種是期貨及期權。作為最基本的金融衍生品,它們的標準化程度可以做到很高,因此也就容易實現去中心化。

· 為什麼沒趕上這波DeFi熱?

去中心化金融衍生品並未在過去的一波DeFi熱中有亮眼表現。這其中不乏參與金融衍生品的投資者還為數不多的原因。金融衍生品在現實金融環境中早已成規模,不可或缺,但參與者仍是專業投資者為主。反觀幣圈,市場參與者更多的是缺乏專業金融背景的普通投資者,對於他們而言,金融衍生品的專業性過高,因此望而生畏。

此外金融衍生品在適應去中心化這一過程中,對於產品的設計要求更高,這其中既有程式碼安全性的要求,更多的是對衍生品金融屬性的理解和金融風險的防範。尤其目前DeFi的基礎架構才初步形成,許多灰犀牛、黑天鵝事件都還沒被揭露(例如3月份MarkerDAO專案的0元清算事件),過早過快發展金融衍生工具反而會適得其反加劇市場波動和投資風險。

· 金融衍生品為什麼要去中心化

期貨和期權都是零和博弈,隨著價格波動,交易雙方中一方的盈利就註定代表另一方的虧損。因此在設計金融衍生品時需要考慮如何保證交易雙方的公平公正,而這正是去中心化模式所擅長的。

目前中心化交易所的期貨業務已經是發達了,這是因為期貨本身複雜度較低,更容易被投參與者接受。但中心化交易所的期貨業務也經常因為「插針」現象為人所詬病,這正是中心化的困境。所以即使是已經成熟的期貨交易,也會存在對去中心化的訴求。

期權產品在中心化交易所更是邊緣產品,參與者尚少,交易所難以匹配交易對手,更不願意主動擔當對手方來承擔風險,不是個划算的業務。而將期權去中心化或許反而能吸引到專業的參與者來客製化自身可接受的風險敞口,畢竟高風險也時常伴隨高收益。

· 逐漸成熟的時機

最近傳統投資機構進入幣圈的新聞不斷,他們不會裸奔進場。在追求收益時,平衡風險也至關重要,而平衡風險最經濟且效率的方式便是金融衍生品。因此專業機構的進場很可能會大大促進去中心化金融衍生品的需求。

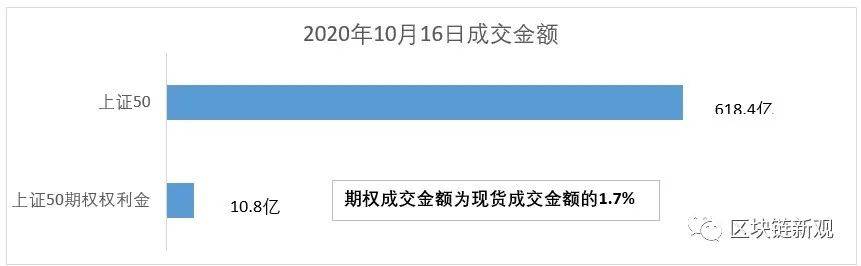

即使金融衍生品才剛起步的國內A股市場,期權的交易也十分活躍。對比幣圈上百億美元的日成交額,可見幣圈的金融衍生品還有巨大的市場。

流動性挖礦在DEX中的普及,為去中心化金融產品採用類似方式保證衍生品的流動性提供了很好的樣板。

隨著越來越多專業投資者加入到「炒幣「行列中,以及產品架構和技術的推陳出新,使得原本難以實現(技術和市場方面)的去中心化金融產品,終於有了復現現實市場金融衍生品的可能。

———— e n d ————

希望大家可以關注微信公眾號更加方便交流。公眾號的文章也會率先更新~